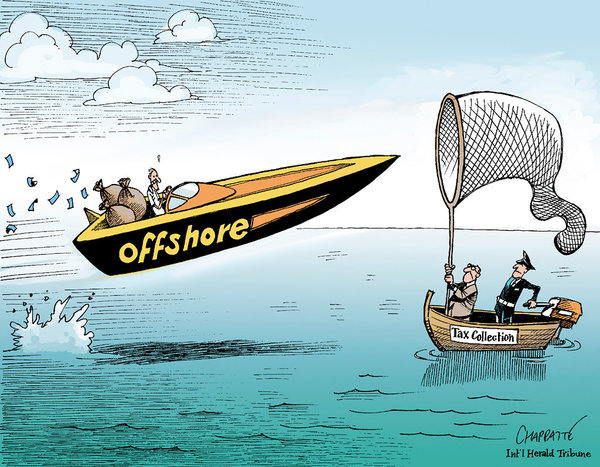

Три кроки відріжуть Україну від офшорів. Жоден уряд їх не зробить, бо легше доїти середній клас

За приблизними оцінками 54 млрд грн податків втрачає держава, через те, що великі компанії ведуть бізнес через офшори. Ця сума дорівнювала минулорічному бюджету Міністерства оборони. Жоден з урядів не хоче закрити цю дірку. Усі уряди намагаються витиснути побільше податків з малого і середнього бізнесів, для яких дорого ховати прибутки в офшорах. В усьому світі бізнес-гіганти намагаються "офшорити", але рецепт того, як повернути державі недоплачені податки давно відомий. Треба лише взяти і зробити.

Автор: Павло Контрактович

Як великі компанії виводять гроші в офшори?

Через офшорні прокладки, які дозволяють акумулювати прибуток за межами країни у нас продається до 75% всього експорту. Це називається «непрямі контракти».

Власне, «непрямі контракти» це і є класичний метод виведення капіталів. Українська компанія продає свій товар офшорній прокладці за заниженою ціною. Своєю чергою, «прокладка» перепродує товар вже по реальній ринковій вартості реальному покупцю. Таким чином, основний прибуток осідає на рахунках саме закордонного посередника.

Дзеркально працюють й імпорті схеми. Коли закордонний посередник, безпосередньо пов'язаний з компанією-українською компанією, закуповує в іноземного контрагента товар за ринковою ціною, а перепродує в Україну (своїй же спорідненій структурі) – за завищеною. Основний прибуток, знову ж таки осідає у офшорі (низькоподатковій юрисдикції), де зареєстрований згадуваний посередник.

За дослідженням Global Financial Integrity, заниження вартості експорту (export under-invoicing) – найпоширеніший метод глобального нелегального витоку капіталів. На нього припадає 52% всіх світових транзакцій з виведення капіталів. На другому місці - завищення вартості імпорту (import over-invoicing) – 31,5%.

Порахувати, скільки грошей виводиться з України завдяки експортно-імпортним операціям, не важко. Достатньо порівняти експортно-імпортну статистику Укрстату і НБУ. Дані Укрстату показують, на яку суму були поставлені товари за кордон (або навпаки імпортовані).

Статистика НБУ – скільки реально грошей в країну заведено за поставлений або сплачено за отриманий товар. Так, Укрстат вважає, що у 2016 році зовнішня торгівля України товарами та послугами принесла країні прибуток, бо ми продали за кордон більше ніж там купили (профіцит) в сумі $ 337 млн (експорт - $ 44.8 млрд; імпорт $ 44.5 млрд).

А ось за даними НБУ, зовнішня торгівля України у 2016 році була глибоко дефіцитною, тобто ми продали на меншу суму, ніж купили. У цих підрахунках наш «мінус» $ 5.6 млрд (експорт $ 45.9 млрд.; імпорт $ 51. 5 млрд).

Різниця між оцінками Укрстату і НБУ становить $ 5.9 млрд або близько 6,4% ВВП. Це і є сума виведених коштів в 2016 році завдяки зовнішньоекономічній діяльності.

Якщо врахувати інші схеми, то щорічно з України в середньому виводиться $11-12 млрд.

Кажуть ці гроші повертаються у вигляді інвестицій. Не зовсім. Минулого року Україна отримала лише $3,8 млрд. З них більша частина це докапіталізація банків.

З цих $11-12 млрд суми тільки у вигляді податку на прибуток щорічно мало б сплачуватися близько $2 млрд або (за нинішнім курсом 54 млрд грн). Це майже 7% від усіх доходів бюджету-2017, і приблизно минулорічний бюджет Міноборони. Оцінки, зрозуміло, приблизні.

Якщо ж брати втрати від несплачених податків за експортно-імпортні операції, то публічні фінанси втрачають близького $1 млрд. Теж чимала сумі для нашого бідного Бюджету.

Та враховувати тільки податкову складову не зовсім коректно. Якщо ці гроші залишилися «вдома», а значить у вітчизняній банківській системі, це б, приміром, дало банкам колосальний фінансовий ресурс для кредитування економіки.

Ви не повірите, але у більшості випадків несплата податків - це додатковий бонус від використання офшору, а не головна причина.

Приміром, за даними опитування консалтингової компанії Gradient Alpha Investments Group, яке проводилося серед російських компаній, 86,4% респондентів причиною використання офшорів назвали захист власності, 73,6% - конфіденційність володіння бізнесом і значно менше (57,9%) – оптимізацію оподаткування (респондентам давали можливість обирати одразу кілька відповідей). В Україні таких досліджень не проводили, але ці дані цілком могли б ілюструвати і вітчизняний стан справ з огляду на подібність економічних реалій.

Від чого «наші» прописують собі офшори?

Власники великих статків і компаній завжди шукатимуть більш вигідні умови розміщення своїх капіталів, – на цьому, власне і закінчується глобальна спільність між українськими і західними багатіями. Далі починаються суцільні розбіжності. Головна ціль співпраці з офшорами для західних компаній – мінімізація оподаткування, для українських – це ще й значною мірою захист своїх активів.

По-перше – від знецінення. Приміром, наші експортери з середини минулого року зобов’язані продавати 65% валютної виручки (раніше -75%). Тримати заробітки в гривні, яка вже кілька років є лідером у рейтингу знецінення серед усіх валют та ще й розміщувати їх у вітчизняних банках, які лопаються, як мильні бульбашки, погодиться тільки божевільний.

Щоб обійти ці обмеження і зберегти кошти для подальшого ведення бізнесу і створюють офшори. А якщо гроші вже «там», то навіщо платити в бюджет? Ніхто б не платив.

По-друге, на офшори навішують головні активи заради збереження від рейдерських атак, що цілком зрозуміло, враховуючи стан вітчизняної судової системи.

Боротьба з офшорами починається з дерегуляції

Виходячи з цього, боротьбу з офшорами нам треба починати, як це не дивно прозвучить, з лібералізації валютного законодавства і скасування драконівських вимог до суб’єктів зовнішньоекономічної діяльності (зокрема щодо продажу валютної виручки), запровадження вільного руху капіталів.

Себто, надання інвесторам беззаперечної можливості не тільки заводити гроші до країни, але й можливості безперешкодно вивести їх. Стовідсоткового гарантування права власності і його ефективний захист, в тому числі у судах, що неможливо без реальної та якісної реформи судової системи.

Але «платою» за таку лібералізацію законодавства для бізнесу має стати одночасне запровадження ефективного контролю над здійснюваними транзакціями. Передусім, це стосується фінансово-промислових груп. І тут нам зовсім не потрібно вигадувати велосипед. Адже, світові напрацювання в цьому є цілком адекватні, логічні і зрозумілі.

Apple, Amazon, Google. Хто наступний?

Багато років країни-світові лідери і самі дивилися на офшорні оборудки своїх гігантів бізнесу крізь пальці. І лише світова фінансова криза і бюджетні проблеми змусили розвинені країни згадати про офшорні капітали.

За даними ООН, на офшорних рахунках розміщено від 7,6 трлн до $25 трлн, загальна частка незадекларованих коштів може становити близько 80%. Отже, яким шляхом пішов світ задля зменшення обсягів офшорізації економіки?

По-перше, це підвищення рівня інформованості податківців і митників про фактичних власників компаній. По-друге – посилення обміну інформації про здійснювані транзакції, в тому числі з офшорними структурами.

ЄС, зокрема, вже запровадив вимоги до юркомпаній, банків та інших фінустанов вести реєстр кінцевих власників своїх клієнтів і надавати таку інформацію службам фінансового моніторингу країни.

Тож створення трастів, фондів та інших структур задля приховування кінцевого власника поступово втрачатиме свою актуальність. У 2018 році здійснять перший обмін інформацією Австрія, Гонконг, Монако, Росія, Сингапур, Швейцарія та інші. України в цьому переліку нема.

Наша країна знову пішла власним шляхом.

З серпня минулого року НБУ (постанова № 369) зобов’язав банки аналізувати фіноперації клієнтів, у тому числі з офшорними компаніями. І у разі відсутності економічного сенсу (тобто якщо йдеться про оптимізацію), відмовляти у проведенні таких операцій.

Офшорні транзакції безпосередньо контролюватиме НБУ. Відчуваєте різницю? Нагадаємо, що у ЄС цим займаються служби фінансового моніторингу, котрі зможуть стягнути несплачені податки і впаяти штраф.

Далі, ряд країн - учасників Організації економічного співробітництва та розвитку (об’єднує найбільш розвинені країни), серед яких США, країни ЄС підписали з класичними офшорами багатосторонні угоди про автоматичний обмін фінансовою інформацією між податковими органами, яка включатиме відомості про інвестиційні доходи (дивіденди, відсотки, доходи від страхових контрактів та продажу фінансових активів, нерухомості ), суми залишку грошових коштів на банківських рахунках, бенефіціарів трастів, акціонерів компаній.

Перше розкриття фінансової інформації анонсували в 2017 році Британські Віргінські острови, Кіпр, Литва, Латвія, Люксембург, Нідерланди, Сейшели. У 2018 року здійснять перший обмін інформацією Австрія, Гонконг, Монако, Росія, Сингапур, Швейцарія та інші. України в цьому переліку також немає.

У боротьбу з офшорами активно задіяна і судова система. Лише за останній рік були відкриті десятки справ проти офшорних оптимізаторів. Найгучніші - проти Google, відкрита французькою владою за недоплату податків на суму 2,4 млрд доларів, судом у Бельгії проти Швейцарського банку UBS за звинуваченнями у відмиванні грошових коштів та надання своїм клієнтам можливості ухилятися від сплати податків.

У 2014-2015 рр. були відкриті справи по Apple, Amazon і Google. «Ці приклади свідчать, що час «тонкої» податкової оптимізації проходить, якщо вже не минув. І всі компанії, не залежно від їх розміру, статусу і реноме, повинні сплачувати податки за місцем здійснення своєї основної діяльності, у тій країні , де заробляється прибуток», - впевнений Ігор Реутов, керівник департаменту АФ «Грамацький і партнери».

Як зупинити втечу коштів

Отже, аби змусити і наші компанії сплачувати податки в Україні, нам потрібно здійснити три простих кроки.

Але, повторимося, починати потрібно з дерегуляції і залізобетонного захисту права власності.

По-перше, впровадити законодавчі вимоги про розкриття додаткової інформації (в першу чергу, українськими групами) про пов'язаних осіб та про транзакції з ними, а також про роль і функції тієї чи іншої структури. В результаті наші контролюючі органи зможуть відстежити, де знаходяться реальні центри прибутку. Рекомендації BEPS (Base erosion and profit shifting – пакет заходів ОЕСР з реформування принципів міжнародного оподаткування головний документ) передбачають впровадження системи покраїнного звіту.

По-друге, переглянути угоди про уникнення подвійного оподаткування. А саме, включити в них пункт, за яким дії договору не поширюються на операції, які не мають іншої економічної мети, крім побудови мінімізаційної схеми.

По-третє, впровадити правило про контрольовані іноземні компанії, яке застосовують практично всі розвинені країни. Його суть полягає в наступному: якщо група, контрольована з України, має в своєму складі структури в низькоподаткових юрисдикціях (а критерії таких юрисдикцій прописуються у національному законодавстві), то правила можуть передбачати необхідність сплати в Україні податку з прибутку або її частини, виведеної в такі низькоподаткові юрисдикції.

У листопаді минулого року Україна подала заявку на вступ до BEPS-асоціації з 1 січня 2017 р. Однак, щоб її правила реально запрацювали в Україні, наші законотворці мають імплементувати їх у вітчизняне законодавство.

А з цим можуть бути проблеми. Приміром, діючий закон про трансфертне ціноутворення (контролюються ціни купівлі/продажу товарів із пов’язаними особами і таким чином моніторяться операції, які здійснюються не з комерційними цілями, а виключно заради зменшення податкового навантаження), який дозволяє контролювати операції із пов’язаними особами, працює лише на папері. Інспекторів, які вивчають відповідну звітність, на всю Україну не набереться і десятка.

До того ж сам закон вже переписувався кілька разів. «Зокрема, переписані норми за використання офшорних схем і тепер передбачаються мінімальні штрафи за відповідні порушення. Не розглянуто законопроект про заходи з деофшорізації, зареєстрований ще влітку минулого року. Він, зокрема передбачав амністію капіталів і більш тісне співробітництво у системі автоматичного обміну інформацією.

Вносився на розгляд і так і не потрапив до сесійної зали законопроект «Про податковий суверенітет України та офшорні компанії», який пропонував запровадити офшорне мито і тим самим зробити невигідним роботу з «податковими гаванями», - розповідає керуючий партнер адвокатського об'єднання "Suprema Lex" Віктор Мороз.

Якість цих законопроектів – окреме питання. Але ж вони цілком могли б бути доопрацьовані в ході розгляду. Адже робочу групу з напрацювання анти офшорного законодавства було створено ще на початку травня минулого року (після розгортання так званого скандалу Panama Papers).

Навіть більше, зараз вже ставиться питання, а чи технічно готові Мінфін та ДФС налагодити обмін інформацією з іншими країнами. Може під це знову попросять грошей у світової спільноти, як свого часу просили на реформування податкової і, не виключено, проїдять їх так само «ефективно».

А поважні правознавці вже починають потроху привчати суспільство до думки про начебто передчасне запровадження рекомендацій BEPS. Оскільки це буде надто обтяжливо для бізнесу.

Владу та й за великим рахунком опозицію цілком влаштовує нинішній стан справ. Бо всі вони, незалежно від політичного кольору, користуються і хочуть надалі користуватися офшорними можливостями.

Щоб залатати дірку в Бюджеті, урядам усіх конфігурацій легше змушувати людей платити за "сплячі" СПД, обкладати непомірними податками імпорт вживаних авто, змушувати дрібний бізнес платити непосильну для нього мінімальну зарплату та придумувати інші методи "детінізації" економіки.

Різного роду активісти та політично активні громадяни більше переймаються гучними піар-викиданнями чи темами, які мають резонанс у ЗМІ, ніж нудними законопроектами, які реально можуть змінити країну.

Тому на нас чекає прийняття чергових законів, які дозволять замилити око світу і не потрапити до «чорних» списків, але жодним чином не допоможуть повернути країні виведені в офшор податки.